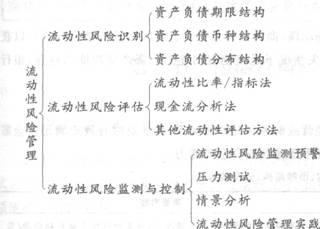

银行业初级资格考试风险管理知识点精讲第六章流动性风险管理

本章知识框架图:

第一节 流动牲风险识别(★★★★★)

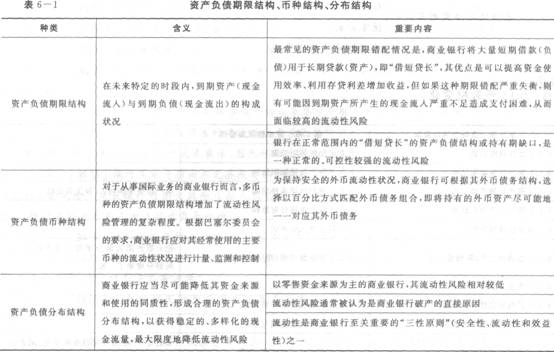

对流动性风险的识别和分析,必须兼顾商业银行的资产和负债两方面,即流动性集中反映了商业银行资产负债的均衡状况,体现在资产流动性和负债流动性两个方面。

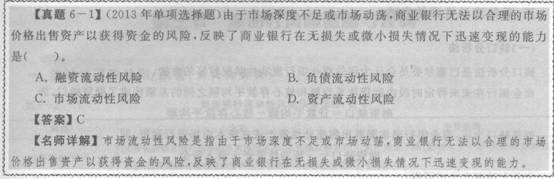

1.市场流动性风险

市场流动性风险是指由于市场深度不足或市场动荡,商业银行无法以合理的市场价格出售资产以获得资金的风险,反映了商业银行在无损失或微小损失情况下迅速变现的能力。资产变现能力越强,银行的流动性状况越佳,其流动性风险也相应越低。来源233网校

2.融资流动性风险

融资流动性风险是指商业银行在不影响日常经营或财务状况的情况下,无法及时有效地满足资金需求的风险,反映了商业银行在合理的时间、成本条件下迅速获取资金的能力。

第二节 流动牲风险评估(★★★★★)

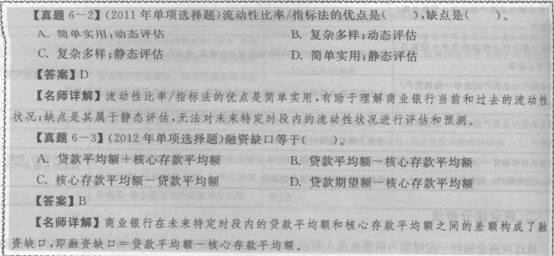

一、流动性比率/指标法

流动性比率/指标法是各国监管当局和商业银行广泛使用的流动性风险评估方法,通常采用两种方式:①同类金融机构之间横向比较各项流动性比率/指标。②商业银行内部纵向比较不同历史时期的各项流动性比率/指标。

二、现金流分析法

通过对商业银行一定时期内的现金流入和现金流出的分析和预测,可以评估商业银行短期内的流动性状况,现金流入和现金流出的差异可以用“剩余”、“赤字”来表示。根据历史经验分析得知,当资金剩余额与总资产之比小于3%~5%时,甚至为负数时,商业银行应当对其流动性状况引起高度重视。

三、其他流动性评估方法

(一)缺口分析法

缺口分析法是巴塞尔委员会认为评估商业银行流动性状况较好的方法。

商业银行在未来特定时段内的贷款平均额和核心存款平均额之间的差额构成了融资缺口,即

融资缺口=贷款平均额一核心存款平均额

如果缺口为正,商业银行通常需要出售流动性资产或在资本市场进行融资,即

融资缺口=一流动性资产+借入资金

合并上述两个公式可得:

借入资金(流动性需求)一融资缺口+流动性资产=(贷款平均额一核心存款平均额)+流动性资产

上述公式意味着商业银行在特定时段内需要借入的资金规模(流动性需求)是由一定水平的核心存款、发放的贷款以及一定数量的流动性资产决定的。

(二)久期分析法

久期分析法用来评估利率变化对商业银行某个时期的流动性状况的影响。

①当久期缺口为正值时,如果市场利率下降,则资产价值增加的幅度比负债价值增加的幅度大,流动性也随之增强;如果市场利率上升,则资产价值减少的幅度比负债价值减少的幅度大,流动性也随之减弱。

②当久期缺口为负值时,如果市场利率下降,流动性也随之减弱;如果市场利率上升,流动性也随之增强。

③当久期缺口为零时,利率变动对商业银行的流动性没有影响。这种情况极少发生。

第三节 流动性风险监测与控制

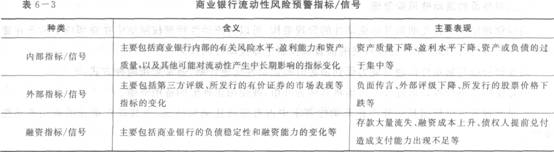

一、流动性风险监测/预警(★★★★★)

二、压力测试(★)

商业银行应当定期对因资产、负债及表外项目变化所产生的现金流量及期限变化进行预测和分析,力图准确判断未来特定时段的资金净需求。

三、情景分析(★)

商业银行通常将可能面临的市场条件分为正常、最好和最坏三种情景,在每种情景下,商业银行应尽可能考虑到任何可能出现的有利或不利的重大流动性变化。

虽然最好情景和最坏情景发生概率较低,但深入分析最坏情景(即面临流动性危机)意义重大,通常可分为以下两种情况:

①商业银行自身问题所造成的流动性危机。实质上,商业银行绝大多数流动性危机的根源都在于自身管理能力和技术水平存在致使的薄弱环节。

②整体市场危机。

四、流动性风险管理实践(★)

(一)对本币的流动性风险管理

在具体操作层面,对表内业务本币的流动性风险管理可以简单分为三个步骤:

第一步,设立相应的比率/指标,判断流动性变化趋势。

第二步,计算特定时段内商业银行总的流动性需求,等于负债流动性需求加上资产(贷款)流动性需求。

第三步,商业银行的资金管理员根据已划定的资金期限,计算现金流量头寸剩余或不足,结合不同情景可能发生的概率,获得特定时段内商业银行的流动性缺口。

(二)对外币的流动性风险管理

高级管理层应当首先明确外币流动性的管理架构,可以将流动性管理权限集中在总部或下放至在货币发行国的分行,但都应赋予总部最终的监督和控制全球流动性的权力。

商业银行应当制定外汇融资能力受到损害时的流动性应急计划,通常采用两种方式:

一是使用本币资源并通过外汇市场将其转为外币,或使用该外汇的备用资源。

二是管理者可以根据某些外币在流动性需求中占有较高比例的情况,为其建立单独的备用流动性安排。

(三)制订流动性应急计划

商业银行应当在完善流动性风险监测和预警机制的同时,制订切实可行的本外币流动性应急计划,它主要包括两方面的内容:

一是危机处理方案。规定各部门沟通或传输信息的程序,明确在危机情况下各自的分工和应采取的措施,以及制定在危机情况下对资产和负债处置的措施。

二是弥补现金流量不足的工作程序。备用资金的来源包括未使用的信贷额度,以及寻求央行的紧急支援等。

商业银行还应当重视以下流动性风险管理要点:

①提高流动性管理的预见性。

②建立多层次的流动性屏障。商业银行应当根据资产负债的不同流动性,以现金备付、二级备付、三级备付、法定准备等多级流动性准备,实现有弹性的、多层次的资产负债期限结构匹配,用多道防线抵御可能发生的流动性风险。

③通过金融市场控制风险。公开市场、货币市场和债券市场是商业银行获取资金、满足流动性需求的快捷通道。

您现在的位置:

您现在的位置: